Wat zijn de praktische mogelijkheden van Open Banking in de hypotheeksector? De afgelopen Ockto rondetafelsessie bracht ruim 20 vertegenwoordigers van hypotheekaanbieders en -distributiepartijen bij elkaar.

Wat zijn de pijnpunten die hiermee kunnen worden opgelost? En hoe kunnen we deze inzichten in de praktijk brengen?

In dit artikel delen we de afdronk van een middag vol sparren en discussie over de waarde van Open Banking in het hypotheekproces. Lees verder en ontdek hoe deze technologie een potentiële gamechanger kan zijn voor de sector.

Wat is PSD2 en wat is Open Banking?

Payment Service Directive 2 (PSD2)

PSD2 is de Europese richtlijn rondom betalingsverkeer. Dat betekent onder andere dat banken verplicht zijn om derde partijen toegang te geven tot betaalrekeningen als de consument daar toestemming voor geeft. Op basis van een ‘strong customer authentication’ geven consumenten een consent, waarna de banken via hun API’s de banktransacties delen met een derde partij.

Enkel partijen met een PSD2 licentie (‘third party providers’) kunnen koppelen met de API’s van de banken. Ockto is bijvoorbeeld zo’n partij. DNB is de toezichthouder.

Open Banking services

Open Banking is de dienstverlening die zo’n partij aanbiedt. Dat kan heel divers zijn. Vanuit Ockto Open Banking faciliteren we bijvoorbeeld de Private Leasemarkt en Consumptief Kredietmarkt met het leveren van gecategoriseerde banktransacties. Zo hebben deze partijen inzicht in de netto inkomsten én uitgaven van de consument. Daarmee kan vervolgens de kredietacceptatie snel en efficiënt plaatsvinden.

Je hebt dus op een veilige manier direct inzage in het feitelijke inkomsten- en uitgavenpatroon van een consument. Met datafiltering wordt gezorgd dat er voldaan wordt aan de eisen van de AVG (dataminimalisatie), en aan de eisen van de sectorspecifieke gedragscodes en leennormenmethodiek.

Waardevolle informatie dus, maar waarom gebruikt de hypotheeksector dat eigenlijk niet?

Snelcursus Open Banking: Inzicht in transacties en toepassingen.

Bekijk hier de video.

Hypotheeksector en de bruto wereld

Sinds jaar en dag kijkt de hypotheek sector voor de bepaling van de LTI (Loan to Income) naar het bruto inkomen van de aanvrager. Het netto inkomen is derhalve niet van belang. De uitgaven van de consument zijn ook niet van belang.

De maximale financieringslast bepaalt welk deel van het inkomen mag worden uitgegeven aan hypotheeklasten. Het bruto toetsinkomen en de rente zijn daarbij de enige elementen van belang.

In de basis een simpele methodiek die de afgelopen decennia zijn waarde bewezen heeft. Maar er zijn in toenemende mate praktijksituaties die het rechtvaardigen om verder te kijken naar de werkelijke klantsituatie. Daarvan is een deel weer gereguleerd via diverse maatwerkmogelijkheden via de Tijdelijke regeling hypothecair krediet; andere afwijkingen zijn soms ook mogelijk, mits er een goede ‘explain’ is.

Verwarring en inefficiënte processen

Tijdens de rondetafelsessie werd direct duidelijk dat termen op verschillende wijze gehanteerd en geïnterpreteerd worden. In de keten met duizenden adviseurs en meer dan 40 hypotheekverstrekkers leidt dit al snel tot verwarring.

Waar verwarring is, ontstaan al snel inefficiënte processen met gefrustreerde consumenten, adviseurs en acceptanten. En in het verlengde daarvan een scherpere blik van in- en externe toezichthouders.

Tot slot kan dit zorgen voor een defensieve houding van ‘het is niet anders, zo werkt het nu eenmaal’, wat weer een blokkade is voor innovatieve en kansrijke proposities. Toch zijn er ook pilots waarin wel naar nieuwe toepassingen rond maatwerk wordt gekeken, zoals bij de duurhuur-pilot.

Waarom de duurhuur-pilot interessant is

BLG Wonen heeft in samenwerking met diverse partijen middels maatwerk een oplossing gevonden en gecreëerd voor duurhuurders. Met als resultaat dat de duurhuurproblematiek landelijk politieke en publieke aandacht heeft gekregen en tot nieuwe samenwerking binnen de financiële sector heeft geleid.

Dankzij deze landelijke pilot hebben sinds de start (januari 2022) ruim 700 duurhuurders de overstap gemaakt van dure huur naar passende koop.

De 3 lessen na 1,5 jaar duurhuur hypotheken

De pilot levert ook waardevolle learnings op voor de sector:

1. Vaak is er meer mogelijk dan de consument verwacht

80%(!) van de aanvragers bleek alsnog te kwalificeren als een reguliere hypotheekaanvraag. Voor slechts 20% van de aanvragen was dus een maatwerkoplossing van toepassing. Dat laat zien, dat consumenten vaak denken dat er weinig mogelijk is en het gesprek met financieel adviseurs niet aan gaan.

Door de duurhuurproblematiek te agenderen, kwam er meer awareness en kwamen duurhuurders in actie. Vervolgens bleek er toch vaak meer mogelijk, zelfs binnen de standaard hypotheeknormen.

Praten over potentiële maatwerkoplossingen leidt dus niet per definitie tot meer maatwerkaanvragen. Er zijn zowel reguliere als maatwerkoplossingen nodig. Het is belangrijk dat de financiële sector oplossingen integraal benaderd.

2. Loan-to-Payment behavior; omdat iedereen anders met geld omgaat

Om bij maatwerk te werken aan een feitelijke onderbouwing, helpt het om dit aan de hand van richtlijnen te doen, zoals die ook bij de duurhuur-pilot zijn opgesteld. Dit komt de efficiency ten goede én zorgt hopelijk ook voor follow-up van andere partijen voor vergelijkbare of andere proposities.

Zo kwam het idee van de duurhuur-pilot voort uit BLG Wonen haar Loan-to-Payment behavior (‘LTP’) visie en methodiek. BLG Wonen is er daarbij van mening dat er in het beoordelingsproces naast de LTI en LTV ook naar het zogenaamde LTP gekeken zou moeten worden.

De manier waarop klanten met geld omgaan, geeft vaak extra waardevolle informatie - meer dan de hoogte van het inkomen alleen. Iedereen gaat immers anders met geld om. Voor sommige mensen kan er zodoende meer mogelijk zijn.

3. Het NIBUD Persoonlijk Budgetadvies geeft houvast

In maatwerksituaties zijn naast de persoonlijke huishoudsituatie en werkelijke huurlasten ook de netto besteedbare inkomsten en de werkelijke uitgaven van groot belang. Daarbij is de aansluiting bij het NIBUD Persoonlijk Budgetadvies cruciaal om de mogelijkheden door te rekenen.

Het Persoonlijk Budgetadvies van het NIBUD is gebaseerd op gedegen onderzoek en geeft aan wat huishoudens gemiddeld uitgeven aan bepaalde categorieën zoals boodschappen, huur, energie en meer. Dit advies biedt hypotheekverstrekkers en adviseurs een solide basis om de financiële situatie van een individu of huishouden te beoordelen in relatie tot de hypotheekaanvraag.

Kansen PSD2 in de hypotheekketen?

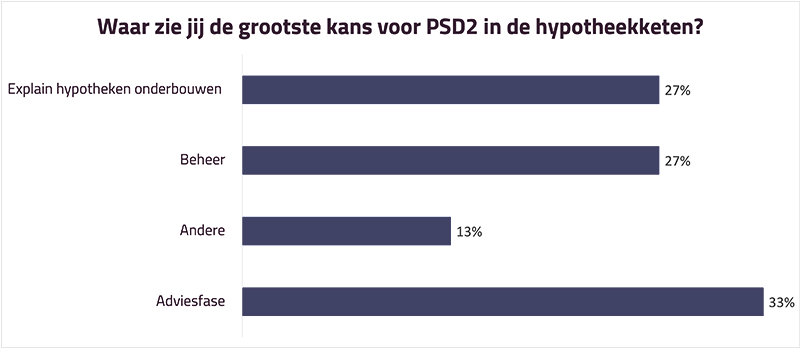

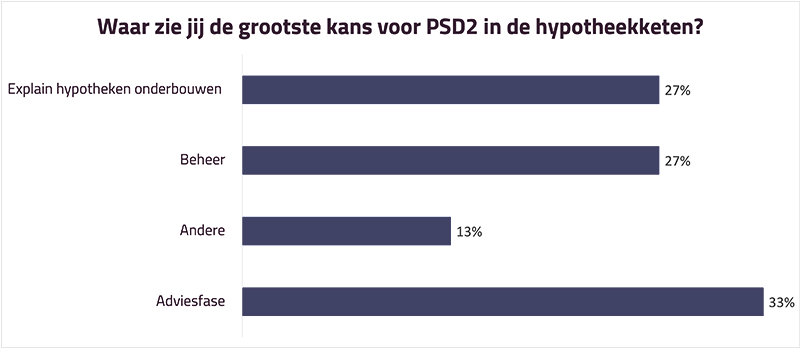

Rondvraag onder de deelnemers van de rondetafel levert het volgende beeld op:

Veel adviseurs werken graag op basis van netto besteedbaar inkomen om een kwalitatief goed advies te geven. De input van de klant kan daarvoor uitgevraagd worden, maar dit is tijdrovend en foutgevoelig.

Met PSD2 en Open Banking valt in de adviesfase dus al een grote winst te behalen. Zo kunnen tools die het netto besteedbaar inkomen berekenen ook automatisch gevuld worden via een PSD2 koppeling.

Toepassing in zowel explain- als beheersituaties worden ook als kansrijk gezien.

Opvallend feit: overall geven de deelnemers van de rondetafel aan dat maatwerk- en explainsituaties door de betere feitelijke beoordeling tot betere risico-inschattingen leiden, en overall ook tot lagere(!) defaultpercentages. Dit vraagt verdere uitwerking, maar ook hierover leefden tot heden echt wel andere vooroordelen.

Welke uitdagingen zijn er eigenlijk?

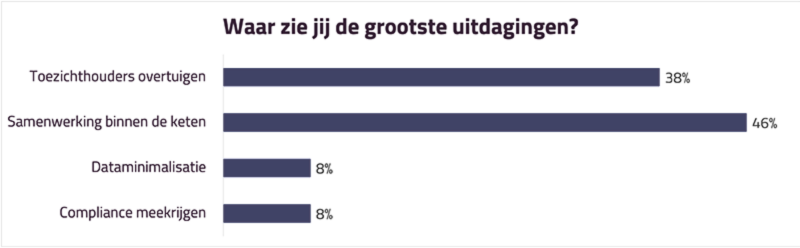

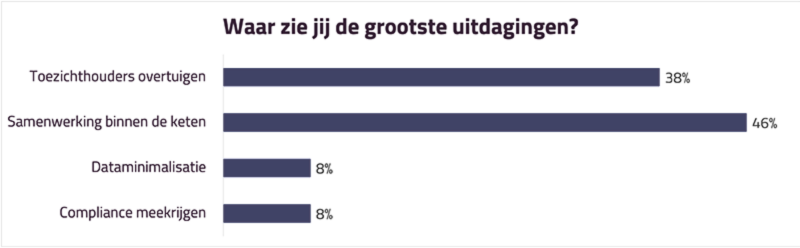

Ook over deze vraag hebben de rondetafeldeelnemers zich gebogen.

Er komen 2 dominante zaken naar boven:

- Laten we dit vooral goed afstemmen met de in- en externe toezichthouders , en wel in een zo vroeg stadium. Duidelijke en eenduidige kaders zijn hierbij heel belangrijk.

- Samenwerking in de keten is van cruciaal belang. Ervaring leert dat dergelijke innovaties enkel gaan vliegen als er optimaal wordt samengewerkt in de keten en zaken zo uniform mogelijk worden ingericht, ongeacht het label dat op je gevel staat.

Die rode draad komt eigenlijk continu wel naar boven in de hypotheekketen: laten we meer zaken samen als gedeelde ‘hygiënefactor’ goed regelen. Concurrentieel voordeel moet zitten in andere zaken.

Als iedereen z’n eigen procesje en regels heeft zorgt dat voor verwarring wat uiteindelijk verdere innovaties en kansrijke proposities kan aanzienlijk kan vertragen of zelfs blokkeren.

Aan de slag met de weg en de beren

Er is vanuit de aanwezigen animo om met 2 thema’s actief aan de slag te gaan:

- Kopgroep 1; Methodiek Diverse deelnemers hebben aangegeven aan de slag te gaan als LTP-kopgroep (Loan-to-Payment behavior).

- Kopgroep 2; Beleid Diverse deelnemers hebben aangegeven aan de slag te gaan als kader-kopgroep om, mede in gesprek met in- en externe toezichthouders, zaken uit te werken.

Beide vervolginitiatieven sluiten mooi op elkaar aan. Als Beleid en Methodiek goed gebalanceerd zijn uitgewerkt en getoetst zal Open Banking een waardevolle aanvulling zijn voor de hypotheeksector. Met name in situaties waar de feitelijke persoonlijke situatie (inkomsten én uitgaven) extra inzicht geeft ten opzichte van de huidige bruto-inkomen-methodiek. Daarmee beweegt de hypotheeksector mee met de veranderende markten en consumentenverwachtingen.

Na de zomer gaan de kopgroepen de weg op en krijgen deze initiatieven opvolging. Benieuwd of er nog beren op de weg waren? Stay tuned!

R O N D E T A F E L

Open Banking en PSD2 voor de hypotheeksector

Tijdens de Ockto rondetafelsessie op 12 juli 2023 zijn ruim 20 vertegenwoordigers* van hypotheekaanbieders en -distributiepartijen de dialoog aangegaan over de toegevoegde waarde van banktransacties in de hypotheeksector.

Waar zien we kansen om pijnpunten in het proces hiermee op te lossen? Welke usecases zien we voor een brede toepassing? Het werd een middag met interessante inzichten én afscheid nemen van vooroordelen. Maar ook 2 gezamenlijke vervolgtrajecten.

*Achmea, Aegon, a.s.r. Hypotheken, BLG Wonen, Centraal Beheer, De Hypotheker, Financieel Fit, Hypotheekvisie, ING Hypotheken, Ingage Franchise, Lot Hypotheken, Nationale Nederlanden, Neo Hypotheken, NIBC Direct, Ockto, Stater, Triodos Bank, Vereniging Eigen Huis.

NL

NL EN

EN FR

FR

Zoeken

Zoeken

Nederlands

Nederlands